Savoir dans quel placement investir son épargne n’est pas une chose simple. L’univers des placements financiers est large et trouver les produits qui répondent à vos besoins nécessite de connaître leurs caractéristiques principales. Ainsi, chaque placement à sa propre liquidité, son niveau de risque, son espérance de rendement ses frais et sa fiscalité.

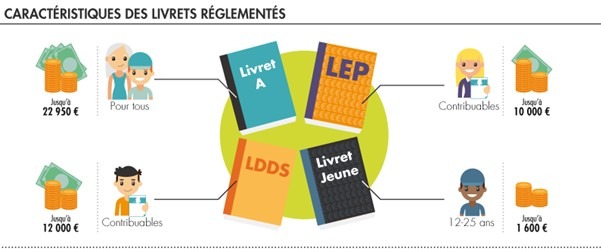

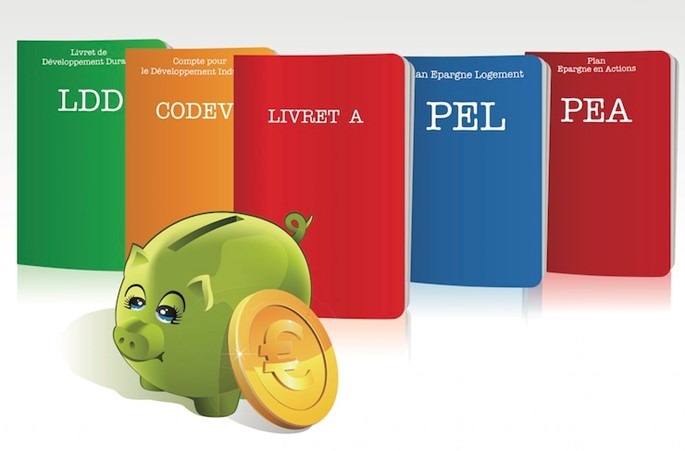

Les livrets à taux administré :

Qu’est-ce qu’un Livret A ?

Le Livret A est un compte d’épargne réglementé et rémunéré que tous les établissements bancaires proposent en France. Ce compte est sans frais, les intérêts versés sont exonérés d’impôt sur le revenu et de prélèvements sociaux, et ses fonds sont disponibles à tout moment.

C’est l’Etat qui décide de son taux, de son plafond et de la qualité de ses titulaires. Le taux et le plafond sont régulièrement mis à jour. Les fonds collectés sont destinés au financement du logement social et au renouvellement urbain, entre autres. C’est la Caisse des Dépôts et Consignations, la CDC, qui se charge de la centralisation de la collecte.

PEL et CEL :

PEL ou CEL, quel produit d’épargne choisir pour financer votre projet immobilier ? Si tous deux ouvrent droit à l’obtention d’un emprunt à des conditions avantageuses, les différences entre le PEL et le CEL concernent leur gestion et leur fonctionnement :

- Le projet : pour le CEL, le projet doit concerner la résidence principale ou l’achat de SCPI pour bénéficier d’un emprunt à conditions avantageuses.

- Pour le versement initial : le versement initial minimum du PEL est de 225 € alors que celui du CEL est de 300 €.

- Pour le plafond : 61 200€ pour le le PEL et 15 300€ pour le CEL.

- Les versements : les versements sur le CEL sont libres à condition de respecter un montant minimum de 75 €. Le PEL est quant à lui alimenté selon des versements réguliers (mensuels, trimestriels ou semestriels).

Les livrets fiscalisés :

Comment les livrets d’épargne non réglementés sont-ils imposés ?

Depuis le 1er janvier 2018 et la Loi de finances pour 2018, les intérêts d’un livret bancaire non réglementé par l’État sont soumis au prélèvement forfaitaire unique (PFU) à hauteur de 30 %. Dans ces 30 % sont compris :

- le prélèvement au titre de l’impôt sur le revenu, de 12,8 % ;

- les prélèvements sociaux, de 17,20 %.

Aussi appelé « Flat Tax », le PFU s’applique aux gains réalisés à partir de 2018 sur différents produits, dont les intérêts liés à un livret d’épargne non réglementé par l’État. Il s’applique au moment du versement des intérêts – en début d’année pour le livret Matmut. Le PFU est effectué à la source sur le montant des intérêts bruts versés.

Peut-on être exonéré du prélèvement forfaitaire unique ?

Il est possible d’être exonéré partiellement du prélèvement forfaitaire unique. En effet, certains épargnants peuvent être exonérés du prélèvement au titre de l’impôt sur le revenu de 12,8 %. Cette dispense est octroyée aux contribuables dont le revenu fiscal de référence (RFR) du foyer est inférieur à :

- 25 000€ si vous êtes célibataire, divorcé ou veuf,

- 50 000 € si vous êtes soumis à une imposition commune.

Ces épargnants ne seront alors redevables que des prélèvements sociaux et les intérêts qu’ils auront générés via leur livret d’épargne non réglementé ne seront imposés qu’à 17,20 %. Pour profiter de cette dispense, il faut en faire la demande au plus tard le 30 novembre de l’année précédant celle du versement des intérêts, et réitérer cette demande chaque année.

Les intérêts perçus doivent-ils être déclarés ?

Si les intérêts d’un livret d’épargne non réglementé sont imposés par le PFU, il faut tout de même les déclarer à l’impôt sur le revenu. En effet, ces intérêts sont pris en compte pour déterminer le revenu fiscal de référence du foyer. Le montant des intérêts est en général prérempli dans la rubrique « Revenus des valeurs et capitaux mobiliers » – à vérifier éventuellement avant d’effectuer votre déclaration de revenus.

L’imposition au barème progressif est globale, c’est-à-dire qu’elle concerne tous les revenus du foyer, incluant les dividendes, les plus-values mobilières et les intérêts concernés initialement par le PFU. Cette option permet de déduire la part de CSG déductible de ses revenus imposables, à hauteur de 6,8 %. Si la partie fiscale de 12,8 % du PFU a été prélevée, elle est alors traitée comme un avoir fiscal et sera déduite du montant des impôts à payer. Dans le cas où elle serait supérieure au montant de l’impôt à régler, un remboursement est réalisé.

Part sociale :

Qu’est-ce qu’une part sociale ?

Les parts sociales sont assez semblables au principe des actions (part de capital de l’entreprise, versement de dividende, participation aux assemblées…), mais avec des spécificités qui en font un placement moins risqué qu’une action mais peu liquide et un outil de participation à la vie de sa banque.

Les principales caractéristiques des parts sociales, qui les différencient des actions des banques classiques comme la Société Générale ou BNP Paribas, sont :

- de ne pas être cotées en bourse et donc de ne pas subir les fluctuations des marchés actions. Elles supportent en revanche un double risque : celui de la faillite de la banque qui a émis ces parts sociales et celui de la faible liquidité de ces titres (voir ci-dessous le paragraphe : Comment les revendre).

- de bénéficier en cas de vente, d’un remboursement des parts sociales au prix d’achat initial.

- de bénéficier d’un rendement annuel assimilable à un dividende mais dont le montant est calqué sur celui des obligations.