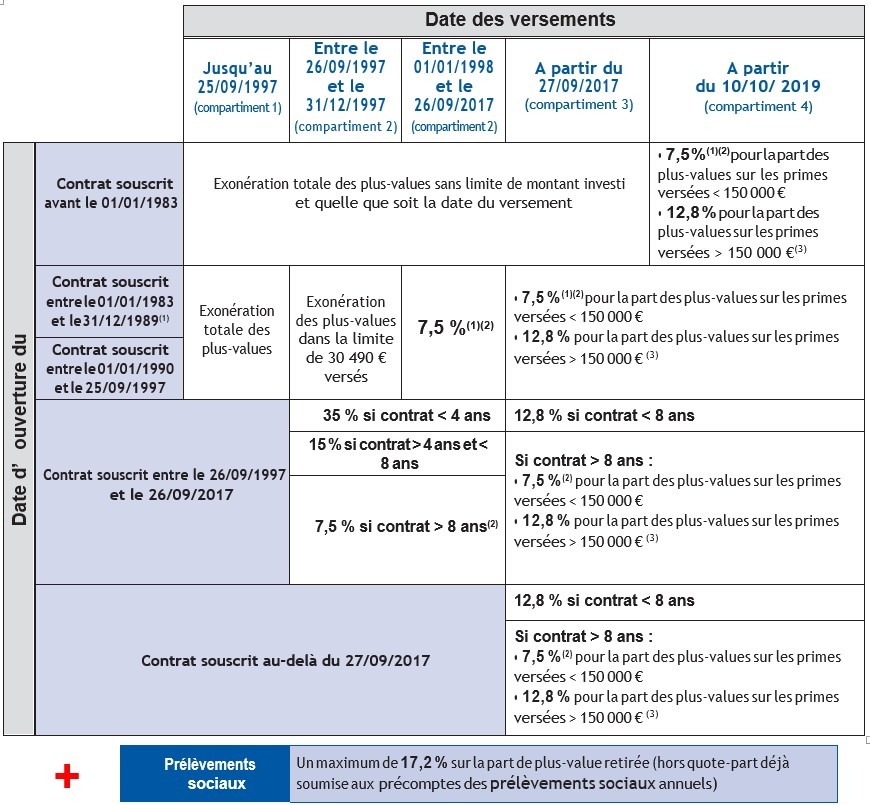

1. Fiscalité lors d’un rachat en fonction de la date d’ouverture du contrat

2. Quelques précisions et exceptions :

Les plus-values réalisées dans le cadre de contrats relevant du compartiment 1 sont intégralement exonérées d’impôt sur le revenu.

Les plus-values réalisées dans le cadre de contrats relevant du compartiment 2 sont soumises suivant l’option du souscripteur, soit au prélèvement forfaitaire libératoire (PFL), soit au barème progressif de l’IRPP. A défaut d’option, les plus-values seront soumises au taux progressif d’IRPP.

En ce qui concerne les contrats relevant des compartiments 3 et 4, le souscripteur conserve toujours le choix du mode d’imposition des plus-values entre le prélèvement forfaitaire unique (PFU) qui s’applique désormais par défaut, et le barème progressif de l’impôt sur les revenus. En cas d’option pour le barème progressif de l’IRPP, les gains sont dispensés d’acompte de PFU uniquement si le souscripteur a pu transmettre à l’assureur une attestation sur l’honneur faisant état de revenus inférieurs à 25 000 € pour une personne seule, ou 50 000 € pour un couple au cours de l’avant dernière année précédant le rachat. A défaut de justificatifs, l’assureur doit imputer l’acompte de PFU au taux en vigueur applicable (12,8 % si contrat – de 8 ans, puis 7,5 % si contrat + de 8 ans).

- Si la plus-value perçue est issue tant de primes versées avant le 27/09/2017 que de primes versées après cette date, l’abattement de 4 600 € ou de 9 200 € appliqué lors d’un retrait au-delà de 8 ans s’appliquera d’abord sur les gains antérieurs au 27/09/2017, puis sur ceux subissant le taux de 7,5 %, et enfin sur ceux soumis au taux de 12,8 %.

- Les contrats DSK souscrits avant 31/12/2004 et contrats NSK souscrits entre 1/01/2005 au 31/12/2013 conservent leur exonération de taxation au-delà de 8 ans. De même, en cas de licenciement (sous certaines conditions), invalidité (2ème ou 3ème catégorie de la sécurité sociale), retraite anticipée ou cessation d’activité non salariale suite à une liquidation judiciaire de l’adhérent ou de son conjoint, le contrat est totalement exonéré d’impôt sur le revenu.

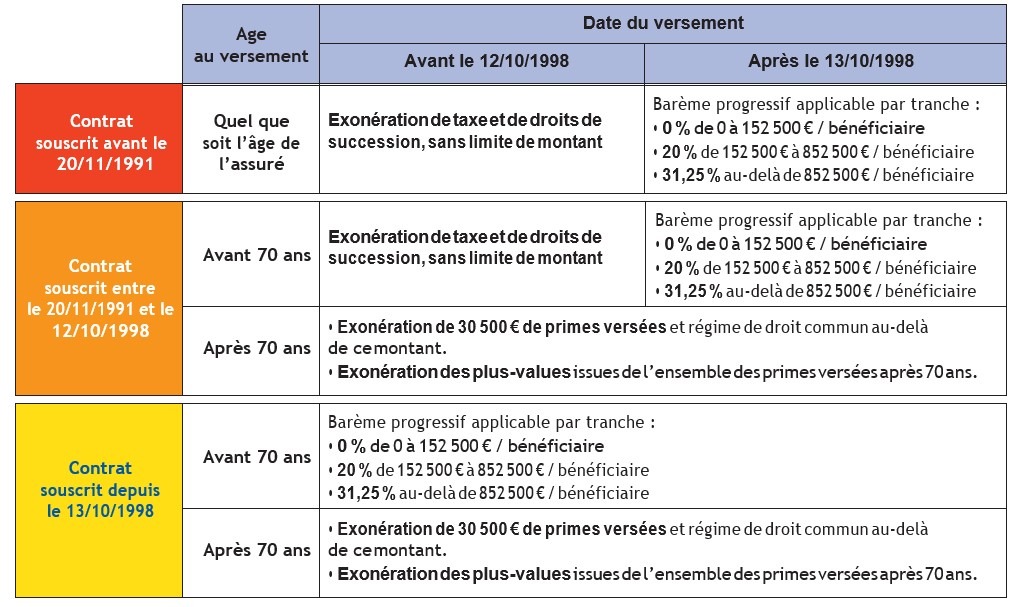

3. Fiscalité au décès en fonction de la date d’ouverture du contrat, de la date du versement et de l’âge du souscripteur au moment du versement

La part de plus-value issue des contrats d’assurance vie fermés par le décès subit les prélèvements sociaux, soit un prélèvement d’un maximum de 17,2 %, sauf pour la part des gains correspondant à des fonds en euros pour laquelle les prélèvements sociaux ont été déjà prélevés annuellement.