2. Qui est concerné par l’impôt sur la fortune immobilière (IFI) ?

L’IFI concerne les personnes physiques détenant un patrimoine immobilier dont la valeur nette est supérieure à 1,3 million d’euros au 1er janvier de l’année d’imposition.

Le foyer fiscal (l’ensemble des personnes remplissant une seule déclaration de revenus) pris en compte pour la déclaration de l’IFI peut se composer :

- d’une personne vivant seule (célibataire, veuve, divorcée ou séparée)

- de deux personnes vivant en couple, quel que soit leur régime matrimonial (mariage, pacs ou concubinage).

Les biens des enfants mineurs dont vous ou votre conjoint-e avez l’administration légale des biens sont pris en compte.

2. Comment se calcule l’IFI ?

Vous n’êtes concerné par l’Impôt sur la fortune immobilière que si votre foyer fiscal détient un patrimoine immobilier dont la valeur nette taxable est supérieure à 1,3 million d’euros au 1er janvier de l’année concernée. Vous devez additionner les valeurs de votre résidence principale, résidence secondaire, biens loués ainsi que les parts de vos Sociétés civiles immobilières (SCI), Sociétés civiles de placement immobilier (SCPI) et Organismes de placement collectif immobilier (OPCI), pour la fraction réellement investie en actif immobilier direct ou indirect. Votre résidence principale fait l’objet d’un abattement de 30 % sur sa valeur avant imposition. Enfin, vous pouvez déduire les dettes liées à ce patrimoine et certains biens (terres agricoles, forêts, biens professionnels…) peuvent être exonérés.

3. Définition de l’impôt sur la fortune immobilière

Un impôt français sur le patrimoine immobilier

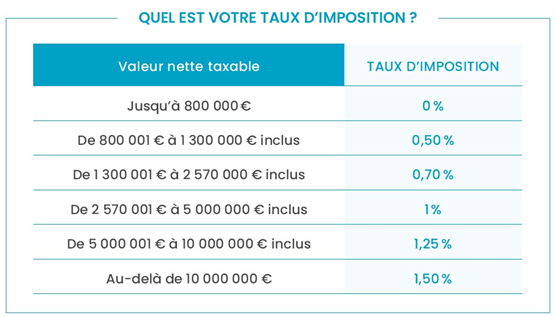

L’impôt sur la fortune immobilière est un impôt progressif dans la mesure où le taux de l’impôt varie selon le montant du patrimoine taxable.

L’impôt sur la fortune immobilière est applicable aux contribuables domiciliés fiscalement en France qui possèdent un patrimoine immobilier en France et hors de France dépassant le seuil ; ou non-domiciliés en France mais qui possèdent des biens ou titres immobiliers d’une valeur supérieure au seuil de l’IFI, sur le territoire français.

4. Abattement de 30% sur la résidence principale pour l’IFI 2022

La résidence principale est un bien immobilier à part pour tout propriétaire : le logement est occupé par la famille qui y accumule les souvenirs. Comme auparavant en matière d’impôt de solidarité sur la fortune (ISF), cette particularité est prise en compte au titre de l’IFI (impôt sur la fortune immobilière) par une disposition prévue dans la loi (article 973 du Code général des impôts) qui permet d’en diminuer la valeur, au travers d’un abattement fiscal. Un geste qui n’est pas neutre, la résidence principale étant souvent l’actif qui pèse le plus lourd dans le patrimoine taxable des assujettis.