Qu’est-ce que l’épargne salariale ?

L’épargne salariale permet aux salariés de se constituer un capital tout en profitant d’une fiscalité avantageuse. Le point sur la participation, l’intéressement, les plans d’épargne entreprise et la fiscalité applicable.

Les dates clefs du projet :

Un projet de loi, déposé à l’Assemblée nationale le 24 mai 2023, vise à transposer l’accord national interprofessionnel sur le partage de la valeur en entreprise, conclu en février 2023 entre les syndicats et le patronat. A partir du 1er janvier 2025, les entreprises de 11 à 49 salariés devront mettre en place au moins un dispositif de partage de la valeur dès lors qu’elles sont profitables. Il pourra s’agir d’un dispositif de participation ou d’intéressement ou d’un plan d’épargne salariale ou d’une prime de partage de la valeur.

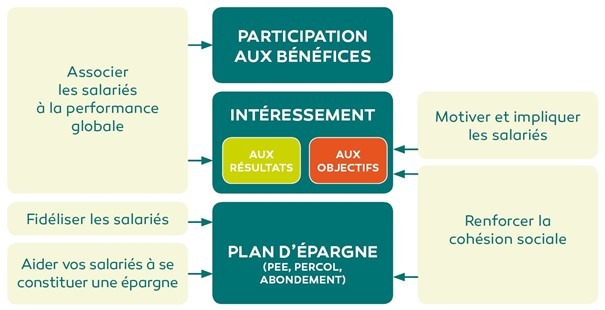

Distincte du salaire, auquel elle ne peut se substituer, l’épargne salariale revêt différentes formes :l’intéressement, la participation etles plans d’épargne salarial.

Les sommes attribuées peuvent, au choix du salarié, lui être versées directement ou être déposées sur des supports d’épargne salariale.

Épargne salariale : l’intéressement

L’intéressement consiste à verser aux salariés une prime proportionnelle aux résultats ou aux performances de leur entreprise. La mise en place de l’intéressement est facultative, mais si une entreprise décide le mettre en place, il concerne tous les salariés.

Toute entreprise peut mettre en place un dispositif d’intéressement, quelle que soit sa forme juridique, son nombre de salariés ou son domaine d’activité. Un accord d’intéressement précise la formule de calcul servant à déterminer le montant de la prime d’intéressement.

La prime d’intéressement peut être versée immédiatement, ou bien placée sur un plan d’épargne ou un compte épargne-temps.

Les sommes reçues sont soumises aux contributions sociales (CSG, CRDS). Elles sont également soumises à l’impôt sur le revenu, sauf si elles sont placées sur un plan d’épargne salariale.

La loi du 16 août 2022 portant mesures d’urgence pour la protection du pouvoir d’achat a instauré de nouvelles dispositions encourageant le développement de l’intéressement (intéressement collectif par décision unilatérale, durée de l’accord…), notamment dans les entreprises de moins de 50 salariés.

Épargne salariale : la participation

La participation est un dispositif prévoyant la redistribution, au profit des salariés, d’une partie des bénéfices qu’ils ont contribué, par leur travail, à réaliser dans leur entreprise.

Obligatoire pour les entreprises d’au moins 50 salariés, facultative pour les autres, la participation est mise en place par un accord qui précise le montant de la prime. Cet accord concerne tous les salariés. En l’absence d’accord, un régime dit d’autorité est imposé à l’entreprise.

Le montant de la participation est aléatoire, car il résulte des bénéfices réalisés par l’entreprise. Ce montant est plafonné à 32 994 euros en 2023.

Vous pouvez demander le versement immédiat de la prime ; dans le cas contraire, elle est bloquée pendant 5 ans (8 ans en l’absence d’accord de participation) sur un plan d’épargne salariale.

Les plans d’épargne salariale

Les sommes distribuées aux salariés au titre de l’intéressement et de la participation peuvent être placées dans des plans d’épargne salariale qui, en fonction des dispositions applicables dans l’entreprise, peuvent prendre la forme de :

- Plan d’épargne entreprise (PEE)

- Plan d’épargne retraite (PER)

Ces différents plans d’épargne peuvent également recevoir, dans certaines limites, des versements volontaires du salarié et de l’entreprise. Dans ce dernier cas, on parle alors d’« abondement ».

Les sommes épargnées dans un plan d’épargne salariale sont normalement bloquées jusqu’au départ à la retraite, sauf dans certains cas prévus par le code du travail. Dans le cas d’un PEE, les sommes sont bloquées pendant 5 ans.

Toutefois, un arrêté du 7 juin 2021 a relevé à 100 € le seuil de la rente mensuelle permettant à un épargnant de procéder à un versement de l’épargne sous forme de capital. Cette mesure est en application depuis le 1er juillet 2021 et concerne tous les contrats.

Un décret du 25 juin 2021 indique comment les salariés vont pouvoir identifier, partir du 1er juillet 2022, tous les contrats d’épargne retraite ouverts à leur nom